経営者保証ガイドラインに基づく債務整理

Contents

経営者保証ガイドラインに基づく整理手続

1 経営者保障ガイドラインの意義

経営者保証に関するガイドラインとは、経営者保証における合理的な保証契約のあり方を示すとともに、主たる債務者の整理局面における保証債務の整理を公正かつ迅速に行うための準則をいいます。

法律ではないため、法的拘束力はありませんが、自主的ルールとして遵守されることが期待されています。

2 法人・会社の倒産における経営者保証ガイドライン

経営者が会社の保証人となっている場合、会社が倒産すれば、経営者は会社が支払うことができなかった債務を代わりに弁済しなければならないのが原則です。

しかし、経営者保証ガイドラインに基づく私的整理が認められれば、保証人の一定の資産を処分することで債務を返済したうえで、残余の保証債務の免除や一定の財産の保持が認められます。このように、経営者の保証債務の軽減を認めることにより、中小企業の事業再生や早期の事業清算を決断することが促されているといえます。

3 経営者保証ガイドラインの効果

保証人の手元に残る財産(残存資産)の範囲(ガイドライン7(3)③)

残存資産として認められる財産としては、以下の通り、①破産手続上の自由財産、②一定期間の生計費、③華美でない自宅、が挙げられます。また、経営者保証ガイドラインに基づき債務整理がなされた場合には、通常の債務整理の場合と異なり、信用情報における事故情報(いわゆるブラックリスト)に登録されません。

破産手続における自由財産(破産法34条3項及び4項その他の法令により破産財団に属しないとされる財産)は、原則として残存資産に含まれます。

生計費としては、標準的な生計費(月額33万円)×雇用保険の給付期間(90日~330日)を参考にして認められます。「華美でない」かどうかは主観的な評価となります。そのため、結局は、回収見込額の増加額を上限として、対象債権者(金融機関)が認めるか否かによります。

具体的には、回収見込額の増加額≧早期処分価格であれば、自宅を残存資産とすることを検討することができ、回収見込額<早期処分価格であれば、超過額は保証債務弁済の原資となります。この部分について、保証人が原則5年以内の弁済計画を作成し、対象債権者が検討することとなります。

なお、不動産に担保権が設定されている場合は、自宅は保証債務の原資とならない可能性があるため、担保権者との間で対象債権者とは別に協議する必要があります。

保証債務の弁済計画(ガイドライン7(3)④)

経営者保証ガイドラインに基づく債務整理を利用する際には、原則5年以内で、一定の内容が記載された弁済計画案を作成する必要があり、この弁済計画案に従い弁済を行う必要が生じます。

保証人は、財産評定時に保有する全資産のうち一定の資産を手元に残し、残余資産を処分・換金して、それによって得た金銭をもって、担保権者その他優先権を有する債権者への弁済の後に債務を一括返済して、残債務の免除を受けることとなります。

あるいは、対象資産を処分・換金する代わりに、対象資産の「公正な価額」に相当する額を分割返済して、残存資産と対象資産を残して残債務の免除を受ける方法もあります。「公正な価額」とは、関係者間の合意に基づき適切な評価基準日を設定し、当該期日に処分を行ったものとして資産価額を評価します。具体的には、法的倒産手続における財産の評定の運用に従うことが考えられます。

対象債権者に対する債務返済は、それぞれの債権額の割合に応じて行います。原則として、財産評定時以降の収入は弁済原資に含めません。

保証債務の免除(ガイドライン7(3)⑤)

次の要件が満たされた場合、対象債権者は、残存する保証債務に係る保証人からの免除要請について、誠実に対応するものとされています。

・保証人が全ての対象債権者に対して自らの資力に関する情報を誠実に開示し、開示した情報の内容の正確性について表明保証を行うこと

・保証人が自らの資力を証明するために必要な資料を提出すること

・弁済計画が対象債権者にとっても経済的合理性が認められるものである場合

4 経営者保証ガイドライン利用の要件

企業の経営者が経営者保証ガイドラインを利用するためには、以下の要件を満たす必要があります。

・保証契約の主債務者が中小企業であること

・保証人が個人であることに加え、主債務者である中小企業の経営者(または、実質的な経営権を有している者・営業許可名義人・経営者とともに事業に従事する経営者の配偶者)であること

・主たる債務者及び保証人の双方が弁済について誠実であり、対象債権者の請求に応じ、財産状況等(負債の状況を含む)について適時適切に開示していること

・主たる債務者及び保証人が反社会的勢力ではなく、そのおそれもないこと

・主たる債務者が法的債務整理手続の開始申立て又は準則型私的整理手続の申立てを経営者保証に関するガイドラインの利用と同時に現に行い、又は、これらの手続が係属し、若しくは既に終結していること

・主たる債務者の資産や保証債務等を総合的に考慮して、破産手続による配当よりも多くの回収を得られる見込みがあるなど、対象債権者にとっても経済的な合理性が期待できること

・保証人に破産法252条1項(10号を除く)に定める免責不許可事由が生じておらず、そのおそれもないこと

以上に加え、経営者保証ガイドラインに基づく債務整理は私的整理に該当するため、上述した通り、対象債権者全員の同意を要することとなります。

5 一体型と単独型

経営者保証ガイドラインには、主たる債務と保証債務の一体整理を図るケース(一体型)と、保証債務のみを整理するケース(単独型)に分かれます。

準則型私的整理手続の利用においては、一体型が原則とされています(ガイドライン7(2)イ)。また、単独型による場合においても、当該整理にとって適切な準則型私的整理手続を利用することとされています(ガイドライン7(2)ロ)

6 対象債権者に対する拘束力

(1)対象債権者は、合理的な不同意事由がない限り、当該債務整理手続の成立に向けて誠実に対応するものとされています(ガイドライン7(3))。

この「合理的な不同意事由」とは、保証人がガイドライン第7項(1)の適格要件を充足しない、一時停止等の要請後に無断で財産を処分した、必要な情報開示を行わないなどの事由により、債務整理手続の円滑な実施が困難な場合をいいます。

(2)次に、経営者保証ガイドラインに基づく債務整理においては、全ての対象債権者の同意が必要なため、一部の対象債権者からの同意が得られない場合、債務整理は成立しません。

ただし、ほとんどすべての対象債権者が合意したにも関わらず、ごく一部の対象債権者の同意が得られない場合において、これらの債権者を対象債権者から除外しても弁済計画に与える影響が軽微なときは、同意しない債権者を除外することにより債務整理を成立させることが可能となります。

7 税務上の取扱い

経営者保証ガイドラインに基づく債務整理においては、対象債権者との協議の中で、債務免除や権利変更を行うことで経営改善等を目指すこととなります。それでは、債務免除等が行われた場合、金融機関や債務者、保証人において、税務上どのような取り扱いとなるでしょうか。

債権者(金融機関側)の税務上の取り扱い

ア 寄付金としての損金算入

法人税は、税法上の所得金額(益金-損金)に課税されます。そして、金融機関により債権放棄が行われた場合、その債権放棄相当額については、税務上、「経済的利益の供与」(法人税法37条7項)が行われたものとして、寄付金として取り扱われています。

しかし、寄付金は直接には反対給付のない支出であり、無制限に損金の額に算入することを認めると、本来国庫収入となるべき法人税額が減少することとなり、結果的には国が法人に代わって寄付をしたことと同じこととなります。

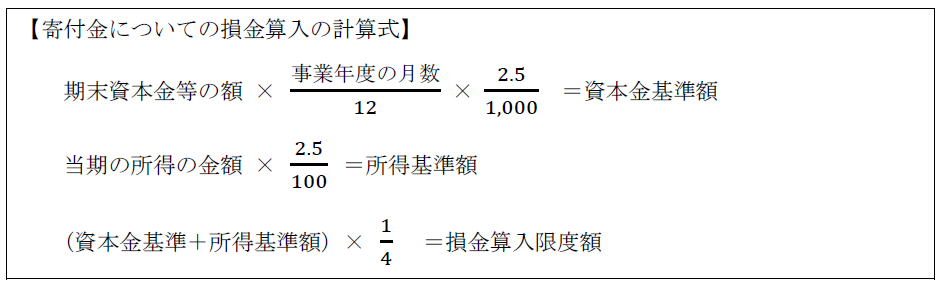

そこで、法人税法では、一定の損金算入限度額を設けて、その限度額を超える部分について損金不算入としています。具体的には、下記の算式により、その限度額を超える部分の金額は損金の額に算入しないと規定されています(法人税法37条1項、法人税法施行令73条1項)。なお、この算式は一般的な寄付金の計算に用いられるもので、寄付先によって様々な取り扱いが定められています。

イ 支援損失としての損金算入

上述した様に、債権放棄が行われた場合には、税務上寄付金として扱われ、限度額を超える部分については損金として参入されません。しかし、金融機関が貸出先に支援をすることで、貸出先の事業の再生を図ることも、金融機関にとって経済的合理性を有するといえます。

そこで、債権放棄等が取引先等の倒産を防止するためにやむを得ず行われるもので合理的な再建計画に基づくものである等その債権放棄等をしたことについて相当な理由があると認められるときは、その債権放棄相当額等は、寄付金の額に該当しないものとされ(法人税基本通達9-4-2)、支援損失として損金算入を認めています。

「合理的な再建計画」かどうかについては、①支援の合理性、②支援者による債権管理の有無、③支援者の範囲の相当性、④支援割合の合理性、等について、個々の事例に応じて総合的に判断されます。

ウ 貸倒損失としての損金算入

金融機関が債務者に対し債権放棄を行った場合、上述の支援損失として損金の額に算入する他に、「貸倒損失」として損金に算入する場合があります。

貸倒損失として損金の額に算入されるためには、その金銭債権が法的に消滅するか、経済的に事実上回収不能となり無価値となっている必要があります(法人税基本通達9-6-1)。特定調停ないし経営者保証ガイドラインに基づく私的整理において債務放棄がなされた場合、金銭債権が法的に消滅したとは言えないため、後者に該当する必要があります。

そして、私的整理における債権放棄については、恣意的な運用がなされないために、税務上「行政機関又は金融機関その他の第三者の斡旋による当事者間の協議により締結された契約でその内容が一定のもの」による債権の切捨て(法人税基本通達9-6-1(3)ロ)に該当する必要があることとされています。そして、この要件を充足するためには、①債権者集会と同様に大部分の債権者が特定調停手続に参加し、②負債整理が合理的な基準により定められている必要があるとされています。

エ 貸倒引当金としての損金算入

中小法人等の有する売掛金・貸付金債権等について、債務者の倒産等の理由により回収不能となることが見込まれる場合、貸倒引当金として、一定の限度額までのみが損金に算入されることとなります(法人税法52条1項2項)。そして、損金に算入される限度額を計算する場合、まず、法人の有する金銭債権を、個別評価金銭債権と一括評価金銭債権に区別します。個別評価金銭債権とは、①長期棚上債権、②債務超過等により回収の見込みのない金銭債権、③形式基準による金銭債権などをいいます。

そして、個別評価金銭債権のうち①と②については、全額損金に算入され(法人税法施行令96条1項1号2号)、③については、その金銭債権の50パーセント相当額が損金算入限度額となります(同項3号)。経営者保障ガイドラインにおいては、長期の再建計画に基づく返還計画を選択することが多いため、ここでは、①長期棚上債権についての税金の取り扱いについて説明します。

長期棚上債権とは、更生計画認可の決定があったこと等の法令に基づく整理手続のほか、①債権者集会の協議決定で合理的な基準により債務者の負債整理を定めているもの、➁行政機関、金融機関その他第三者のあっせんによる当事者間の協議により締結された契約でその内容が①に準ずるものにより、6年目以降に弁済される金額とされています(法人税法施行令96条1項1号二、法人税施行規則25条の2)。経営者保障ガイドラインに基づく私的整理においては、再建計画の策定について、専門家を交えた綿密な協議のもと、すべての債権者の同意を得て段階的に行われるものであるため、①と➁の要件が満たされているといえます。

したがって、経営者保障ガイドラインに基づく債務整理において、貸付金の返済期限の延長が行われた場合、6年目以降に弁済される金額については、長期棚上債権に該当することとなり、貸倒引当金に計上することで、損金算入が認められることとなります。

債務者(中小企業側の税務上の取り扱い)

ア 青色申告書を提出した場合の欠損金の繰越し

法人税法では、所得の金額は事業年度ごとに計算されます(法人税法21条)。しかし、利益の生じた事業年度だけ課税するという原則を貫くと、担税力のない事業年度にまで課税が行われる不都合が生じます。

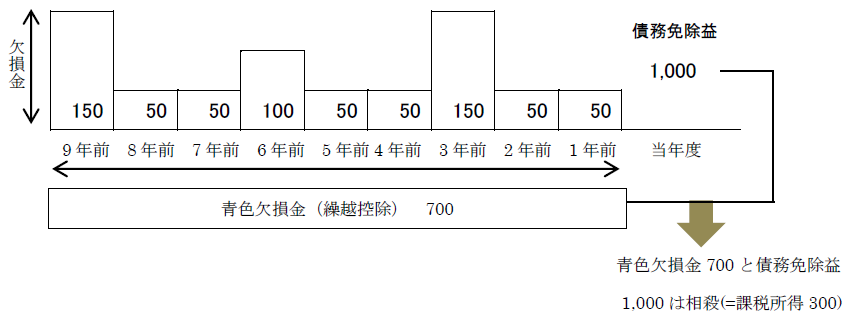

そこで、法人税法は、青色申告書を提出した事業年度において生じた欠損金について、各事業年度開始の日前9年以内に開始した事業年度において生じた欠損金額で一定のものについては、当該事業年度の所得金額の80%に相当する金額を限度として、損金の額に算入(繰越し)されると規定されています(法人税法57条1項)。そして、資本金の額が1億円以下の中小法人については、所得金額の80%という限度はありません(同条11項)。

一方で、債務者たる法人が債務の免除を受けた場合には、原則として、債務免除相当額が、収益として益金の額に算入されます(法人税法22条2項)。したがって、債権放棄した金銭債権の金額が青色欠損金額を上回る場合、課税所得が発生する可能性があります。

例えば、資本金1億円未満の会社において、9年前から毎年欠損金が生じ合計700万円に上る場合において、当年度において1000万円の債務免除がなされた場合、他に収入や費用がなければ、300万円の課税所得が生じます。

【資本金1億円以下の中小法人の場合】

イ 期限切れ欠損金

期限切れ欠損金とは、①再生債権等について債務免除を受けることになった事業年度の終了の時における前事業年度以前の事業年度から繰り越された欠損金額の合計額から、②青色欠損金等を控除した金額をいいます(法人税法施行令第116条の3・第117条の2)。

法人税法では、更生手続開始の決定・再生手続開始の決定等により債権者から債権放棄を受けた場合には、期限切れ欠損金ついても損金に算入するとされています(法人税法59条1項・2項)。そして、「再生手続開始の決定等があったことに準ずる事実」があった場合においても期限切れ欠損金の損金算入が認められています(法人税法施行令117条5号)。この「再生手続開始の決定等があったことに準ずる事実」とは、「債務の免除等が多数の債権者によって協議の上決められる等その決定について恣意性が無く、かつ、その内容に合理性があると認められる資産の整理があったこと」(法人税基本通達12-3-1(3))とされています。

経営者保証ガイドラインでは、専門家の協力を得て再建計画が策定され、全ての金融機関の同意を得る中で段階的手続が踏まれることにより、恣意性も排除され、かつ、債務免除等の合理性は十分に担保されることとなります。したがって、経営者保証ガイドラインに基づく債務整理によって債務免除を受けた場合、期限切れ欠損金の損金算入は認められると考えられます。

但し、債務免除益が発生した場合には、期限切れ欠損金から先に損金算入することは認められません。先に青色欠損金の損金算入をし、それでもまだ相殺できない場合に、期限切れ欠損金の損金算入を行います。したがって、翌事業年度で利益が生じる場合には、青色欠損金は使い切ってしまっているので、課税所得が発生します。

経営者保証ガイドラインに基づく債務整理においては、債務者及び保証人双方が弁済について誠実であるなど経営者保証ガイドラインに即している場合には、債務者は保証債務の整理を金融機関に対して申し出ることができ、金融機関も申出に対して誠実に対応することとされています。それでは、主たる債務者が債務免除を受けると同時に、保証人の保証債務の整理が行われる場合、課税上どのように取り扱われるでしょうか。

主債務者が債務免除を受けた場合、上述した計算により、金融機関側では寄付金課税は生じないと考えられます。また、債務者側では、青色欠損金に加え、期限切れ欠損金の損金算入が認められると考えられます。

そして、保証人としては、主たる債務の債務免除により、保証債務も附従性により消滅します。また、保証債務を整理した場合にも、保証債務は一定程度消滅します。このような場合、保証人は偶発的な債務の免除をうけたにすぎず、経済的利益を受けたとは言えないので、保証人の側で所得税の課税の問題は生じないと考えられます。

この記事の監修者

弁護士法人i 代表弁護士

黒田 充宏

法人破産は自己破産と違い、従業員対応や債権者などへの交渉、説得が必要となってきますので、経験豊富な事務所に依頼されることをお勧めします。破産をお考えの方の中には、破産費用が払えないから相談に行くのをためらわれている方もいらっしゃると思いますが、当事務所はこれまでに850件以上もの借金に関するトラブルの事件処理を担当し、会社の倒産・再生の相談や事件処理も100社以上担当してきた経験から、手元に現金がなくても、住宅や車を売却することによって、破産費用を充足した例がたくさんあります。

破産についての相談は、無料で対応しておりますので、費用が払えないかもしれないと思っていらっしゃる方も一度弁護士に相談してください。原則代表弁護士が面談します。あなたの状況に応じた借金問題の解決方法をご提案いたします。